سفته حسن انجام کار و نکات مهم در صدور آن

?

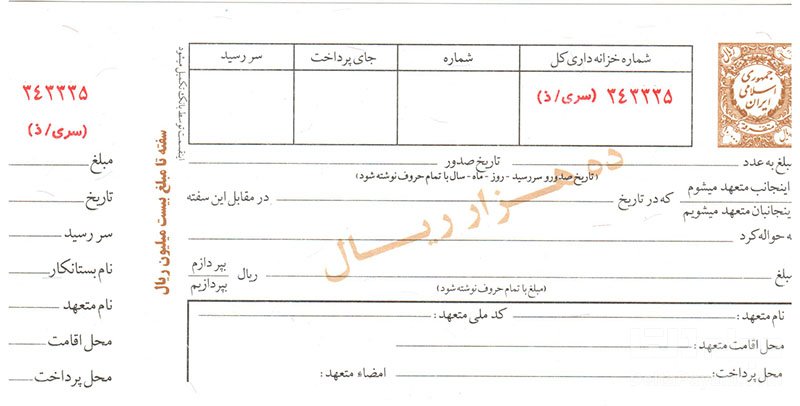

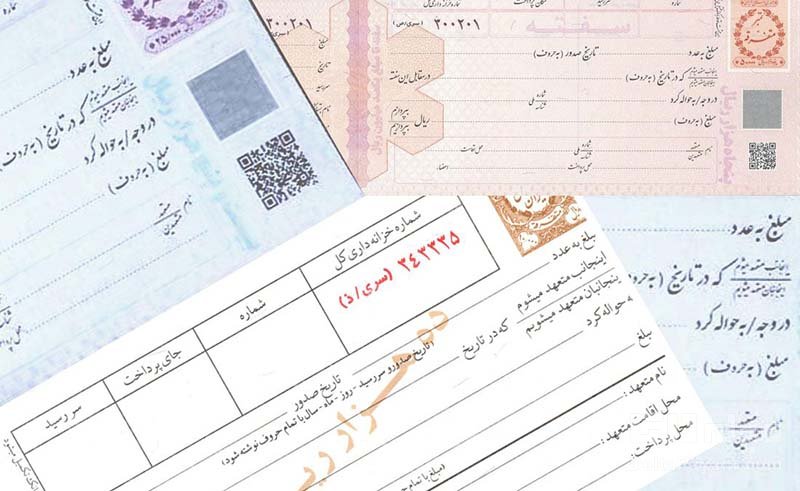

سفته مانند چک یک سند تجاری است، اما از نظر ظاهر و همچنین محتوا تفاوت زیادی با چک دارد.

چک در واقع سندی است که به واسطه آن صادر کننده به بانک دستور پرداخت همه یا بخشی از پولش را به دارنده چک میدهد، اما در سند تجاری سفته صادر کننده متعهد میشود که مبلغی را که در سفته درج شده است را در تاریخ مشخص، به کسی که نام او در سفته درج شده است، پرداخت کند؛ در واقع این کاربرد، کاربرد اصلی سفته است اما گاهی پیش میآید که سفته برای موارد دیگری صادر میشود، یکی از این موارد سفته بابت حسن انجام کار است. در این نوشتار از مجله اینترنتی دلتا به بررسی صدور سفته ضمانت حسن انجام کار میپردازیم.

سفته حسن انجام کار چیست؟

برای همه ما ممکن است پیش آمده باشد که وقتی برای استخدام به یک شرکت میرویم، کارفرما از ما درخواست سفته کند. معمولا این سفته تحت عنوان سفته بابت حسن انجام کار دریافت میشود، البته عنوان حسن انجام کار عنوان مبهمی است که در بسیار موارد منجر به بروز اختلافات و مشکلاتی میشود. در واقع کارفرما این سفته را دریافت میکند تا به واسطه آن از انجام کار توسط کارگر و تعهد او نسبت به کار مطمئن شود. با همه اینها در صدور سفته حسن انجام کار باید به چند نکته مهم توجه کرد تا از بروز مشکلات احتمالی جلوگیری کرد.

نکات مهم در پر کردن سفته حسن انجام کار

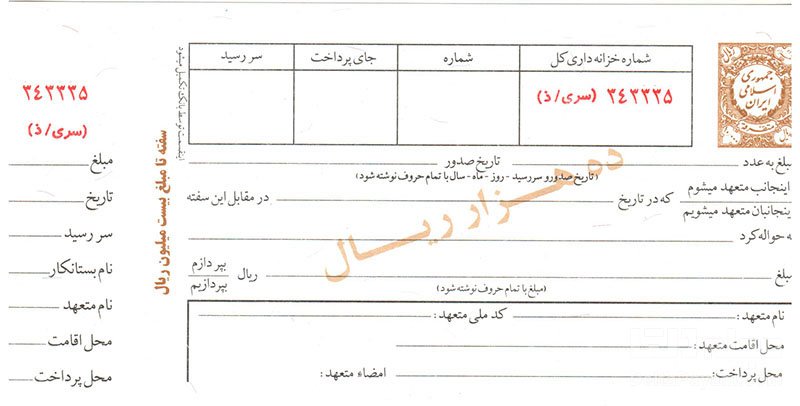

سفته حسن انجام کار هم یک نوع سفته است که باید در صدور آن، آنچه درباره نحوه صدور سفته است را در آن رعایت کرد اما در صدور سفته ضمانت چند نکته مهم وجود دارد که باعث میشود تا شما با خیال راحتتری سفته را به دست کارفرما بسپارید. مهمترین نکته در صدور سفته حسن انجام کار این است که در تاریخ پرداخت سفته، به جای درج تاریخ حتما قید شود “سفته بابت حسن انجام کار” و اصلا تاریخ پرداخت ذکر نشود؛ مثلا میتوانید در سفته متن ” در وجه شرکت………. / آقای………. بابت تضمین حسن انجام کار، قرارداد شماره .. ” را بنویسید.

حتما در سفته ذکر کنید که آن را وجه چه کسی یا چه شرکتی صادر کردهاید. نکته مهم دیگر درباره سفته حسن انجام کار این است که در قرارداد کار خود از کارفرما بخواهید در صورت عدم ثبت، حتما شماره سفته را در قرارداد درج کند، بعد از صدور سفته ضمانت انجام کار یک نسخه از آن را کپی و نزد خود نگه دارید تا در صورت امتناع کارفرما از استرداد آن بعد از قطع روابط کاری، بتوانید از طریق مراجع قضایی اقدام کنید.

پیشنهاد مطالعه: برای آشنایی با نکات حقوقی بیشتر نکاتی که باید هنگام صدور سفته رعایت کرد را مطالعه کنید.

همچنین بخوانید:

نکاتی که باید هنگام صدور سفته رعایت کرد

شرایط فسخ قرارداد اجاره توسط مستاجر

واریز اشتباه پول به حساب دیگری

تکلیف قرارداد اجاره پس از فوت موجر

اقساط بانکی فرد فوت شده چگونه پرداخت میشود؟

با مجله حقوقی دلتا همراه باشید

?